こんにちは、サイドFIREを目指している子持ちサラリーマンのゆうちゃんです。

ゆうちゃん(@yuchandegozaru)でサイドFIREや投資に関する情報やノウハウを毎日発信していますので、ぜひフォローをお願いします!

サラリーマンの憧れ『サイドFIRE』。

サラリーマンを卒業して、やりたい仕事だけをやって、生きていく。きっと多くの方がその素晴らしい生活に憧れを抱いているかと思います。

いやいや、そんなことできるわけがないよ。だからみんな65歳くらいまで働いているんでしょ?とサイドFIREをただの憧れだけで済ましてしまう方が大半なのも事実。

具体的に何をすればいいか分からず、挑戦できないような方も多いかもしれません。

実際に私がそうでしたが、サイドFIREを諦めきれず、FIREや投資について学んでいるうちに答えがみえてきました。

…平凡サラリーマンでもサイドFIREはできます。

今回は、 サイドFIREに向けて全力投球をしている私が考える、サイドFIREをするために必要な手順を具体的にお伝えしていきます。

サイドFIREを現実させるためにお役に立つ内容にしているので、ぜひご覧ください~!

サイドFIREとは

FIRE とは、「FI=Financial Independence=経済的自立」と「RE=Retire Early=早期退職」を組み合わせた言葉で、

お金を貯めて経済的自立を果たし、定年を待たずに早期退職をすること

を指します。

経済的自立は基本的に資産運用をすることを前提としています。資産運用の収益で支出をカバーして、早期退職をしても生活していける目途が立った段階でリタイアをします(中には多額の資産があり資産運用をせず貯蓄を取り崩してFIREをするケースもありますが、一部のお金持ちができる超レアケースです)。

FIREは世界的に流行している考え方で、近年、日本でもFIREに関する多くの書籍が発刊されるなど、多くの人が興味・関心を寄せており、定年まで働くのが当たり前の時代が変わりつつあります。

一口にFIREといっても、実は多くのスタイルがあります。主なスタイルは以下の4つです。

| ファットFIRE | 潤沢な資産収入があり贅沢をして過ごせる。多額な資産が必要。 |

| リーンFIRE | 資産収入のみで節約して生活する。年間支出の25倍の資産が必要。 |

| コーストFIRE | 十分に資産収入はあるが本格的なFIREになるまで働いて生活する。十分な資産が必要。 |

| サイドFIRE | 資産収入と事業収入で生活をしていく。必要な資産は一番少額。 |

サイドFIREは、資産収入に事業収入を合わせて生活をしていくため、

- FIREするにあたり準備する資産が少額ですむ

- 自由な働き方を実現できる

という特徴があり、比較的ハードルが低いFIREのスタイルです。

サイドFIREを達成することができれば、今の仕事を早期退職し、本当に自分が好きな仕事をしたり、働く日数を減らして趣味の時間を作るなどといった憧れの生活が可能になります!

FIREの種類やサイドFIREについてもっと詳しく知りたい方はこちらをご覧ください▼

【FIRE全4種類】サイドFIREの特徴!メリット&デメリット!

子持ちサラリーマンがサイドFIREするために必要な【15の手順】

サラリーマンを辞めて自由に働けるなら誰だってそうしたいけど現実的には難しいでしょ…?

もちろん、サイドFIREのハードルは高いです。ですが、サイドFIREに向けて行動を積み重ねていけば、多くのサラリーマンが実現可能だと思っています。

ここでは、サイドFIREを実現するために必要な15の手順を紹介していきます。

1.サイドFIREする理由を明確にする

サイドFIREにはまとまった資産が必要なため、長期的に資産形成に取り組む必要がありますが、これが中々難しい。モチベーションが続かずに途中で諦めてしまうことも…

そこで大事なのが、目的を明確にすること。ブレない気持ちを持つことで、計画的に、継続的に、サイドFIREに向かっていくことができます。

サイドFIREの目的として、具体的には以下のようなものがあります。

- 自由な働き方をしたい

- サラリーマンを辞めたい

- 家族との時間を取りたい

- 趣味の時間を確保したい

主には、働き方を変えたい、やりたいことをする時間を確保したいという理由が多いです。この理由をさらに深掘っていきましょう。

例えば、私のサイドFIREをしたい理由は以下の2点です。

- サラリーマンとして納得のいかない仕事、前向きにできない仕事のストレスから解放されたい

- 全て自分で考えて、判断して、行動してお金を稼ぎ方をしたい(投資やブログで稼いでみたい)

サラリーマンをやっている以上、やりたいことを突き詰めた働き方はできません。これが一生かけてやりたいことなのか?という疑問がどうしてもあります。

一方、投資やブログはとてもやりがいがあって面白い。稼ぎは自分の腕次第。頑張り次第…!そこをメインにして生きていけたら、とても充実した日々になると考えています。

2.サイドFIREをした後の生活をイメージする

サイドFIREする理由を明確にしたら、次は、サイドFIREをしたときの生活を具体的にイメージします。

本当にサイドFIREしたいのか?自分と向き合うことで、納得度が上がり、サイドFIREに向けて頑張ることができるため、達成できる可能性が高まります。

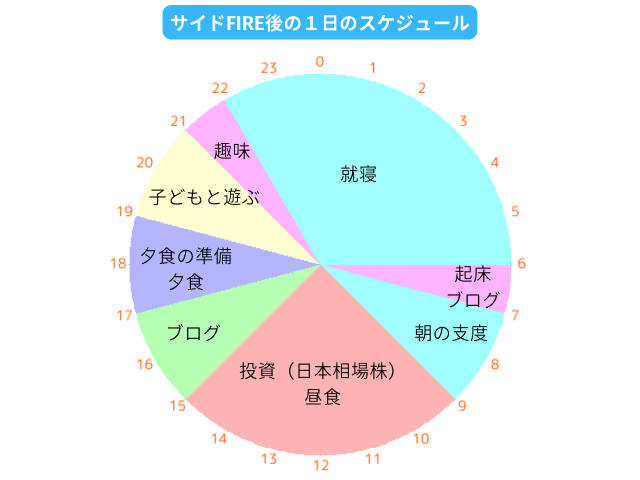

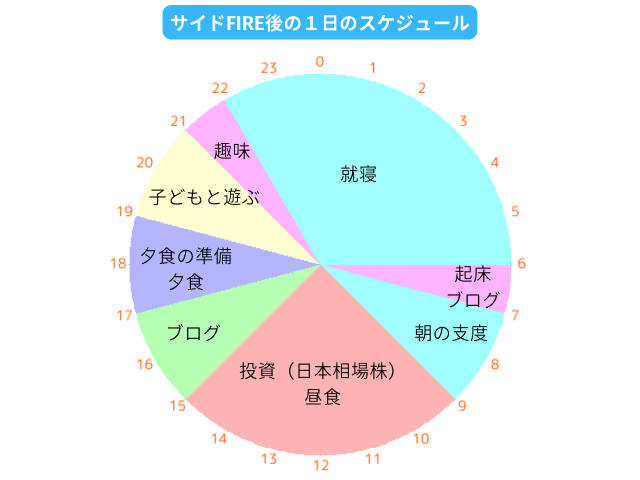

具体的には、サイドFIRE後の1日の生活を考えてみることをおすすめします。

例えば、私の場合は以下のようになります。

日中は自分のやりたい仕事で稼いで、朝と夜は家族とご飯を食べたり、子どもと遊んだり、さらに趣味の時間も取れる。とても魅力的なスケジュールです。

スケジュールを考えて感じるのは、サラリーマンから解放されて気持ち良い朝を迎えれそう。毎日が楽しそうということ。

稼げるか、稼げないかは自分次第の生活。資産を積み上げてサイドFIREをしているからこそできる選択です。

3.サイドFIREに必要な資金を決める

サイドFIREに憧れている方は多いかと思いますが、ある程度の資産収入を得るためには、それなりの資金が必要になります。

目標資産は家族構成やライフスタイルによってそれぞれですが、教育費などを考慮する必要があり特に試算が難しい子持ち家族についてシミュレーションしていきます。

具体的な手順は以下の4ステップ。

- サイドFIRE達成後の支出を把握する

- サイドFIRE達成後の資産収入と労働収入を決める

- 最低限必要な資産を計算する

- 必要な金融資産を調整する

私を具体例にして、この4ステップを使って必要な資産を算出してみます▼

- STEP1サイドFIRE達成後の支出を把握する

毎月の支出と一時的な支出に分けることで、支出の見通しが立てやすくなります。我が家はサイドFIRE達成時、子どもは成人前後と仮定して、子どもにかかるお金は教育費(大学費用)+αぐらいとしています。

【サイドFIRE達成後の毎月の支出:25万円】

・食費:月5万円

・住宅関連(ローン返済・固定資産税等):月12万円

・光熱水道:月1.5万円

・車(ガソリン・保険など):月1万円

・小遣い:月3万円

・娯楽:月1万円

・スマホ・光回線:月0.5万円

・その他(衣服・消耗品・家具家電等):月1万円【サイドFIRE達成後の一時的な支出:1,450万円】

・教育費(私立大学4年×2人):1,000万円

・住宅修繕費:200万円

・車買い替え費用:250万円 - STEP2サイドFIRE達成後の労働収入と投資収入を決める

毎月の支出は「労働収入」と「資産収入」でカバーしていきます。

【サイドFIRE達成後の労働収入:10万円(5万円×2人)】

我が家は夫婦でゆる~く働きたいので、それぞれ労働で月5万円を稼ぐことを目標にします。【サイドFIRE達成後の資産収入:15万円(×12ヵ月=180万円)】

年間支出の25倍の資産を年4%で運用できれば、30年以上にわたり資産が尽きる確率は低いとされているため、我が家は4,500万円(180万円×25倍)が必要になります。 - STEP3最低限必要な資金を計算する

最低限必要な資金は、「資産収入を得るために必要な資金」「一時的な支出」「生活防衛資金」を合計して算出します。

【最低限必要な資金:6,100万円】

・投資資金:4,500万円

・一時的な支出(教育費等):1,450万円

・生活防衛資金(生活費6ヵ月分程度):150万円 - STEP4必要な資金を調整して確定する

投資にリスクは付きものなため、最低限の資金でサイドFIREに踏み切るのは不安です。不安解消のためにも、現金を厚めに準備します。

【必要な資金:7,000万円】

・最低限必要な資金:6,100万円

・投資相場の暴落に備えて投資資金4,500万円の20%を現金で準備:900万円

上記のシミュレーションにより、我が家のケースでは金融資産7,000万円でサイドFIREできそうだぞ…ということが分かりました。

必要な資金についてこちらでさらに詳しく解説しています▼

サイドFIREに必要な資金の目安はいくら?子持ち家族の目標資産をシミュレーション!

4.サイドFIREに必要な期間を計算する

サイドFIREに必要な資金を確認したら、現在の資産でどのくらいの期間があればサイドFIREを達成できるのかを計算していきます。

サイドFIREまでの期間を把握することでモチベーションアップにつながります!

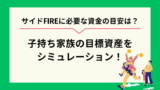

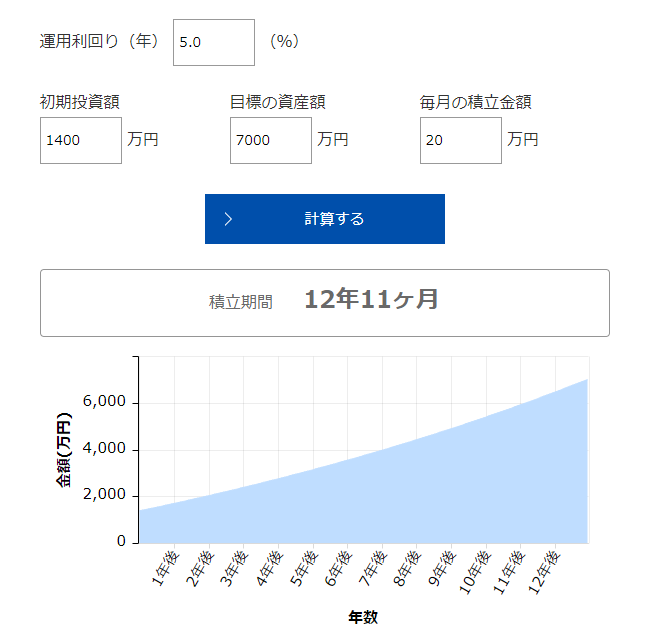

シミュレーションは、アセットマネジメントOneの「資産運用かんたんシミュレーション」が使いやすくておすすめです。

運用期間を出すには、「サイドFIREに必要な資金」「初期投資額」「毎月の積立額」「運用利回り」が必要になります。

サイドFIREに必要な資金は前項で算出した金額を入力。初期投資額は現在投資に回せる金額を入力。毎月の積立額は捻出できる金額を入力、運用利回りは米国株の平均的なリターンを参考に実現可能性のある5%としています。

我が家の場合、約13年でサイドFIRE達成する試算になりました!

我が家の家計で月20万円は厳しいところですが、副業を頑張って入金力を何とかキープしたい…!

投資資金以外で貯蓄が多くある方や、サイドFIRE後の退職金がもらえる方は、それも含めて計算するとより具体的な期間を出すことができます。

5.投資に使う証券&仮想通貨口座を開設する

いよいよ投資をするための準備をしていきます。既に証券口座と仮想通貨口座をお持ちの方は読み飛ばしてOKです。

証券口座を開設する~おすすめはSBI証券~

投資信託・株式・債券などを購入するには証券口座が必要です。

証券会社といえば大手証券会社の野村證券や大和証券を思い浮べる方もいるかもしれませんが、おすすめはネット証券会社。

決め手は、以下の通り。

- 圧倒的な手数料の差

- ネットでの使い勝手の良さ

ネット証券会社は口座開設手続などが全てネットで完結します。また、実店舗を持たないためコストがかからず、安い手数料設定を実現しています。

そのネット証券会社の中でも、おすすめはSBI証券。理由は以下の4点。

- 取扱い銘柄が豊富

- 各種手数料が安い

- 画面がみやすく使いやすい

- クレカ利用で高いポイント還元率

SBI証券はとても人気で、私もメインに使っている一番おすすめできる証券口座です。ここで作っておけば間違いありません。

SBI証券のメリット・デメリットはこちらで詳しく解説しています▼

【SBI証券のメリット&デメリットを徹底解説】投資に超おすすめの証券会社!

仮想通貨口座を開設する~おすすめはGMOコイン~

ビットコイン・イーサリアム・XRPなど仮想通貨を購入するには仮想通貨口座が必要です。

おすすめはGMOコイン!

- 取扱い銘柄が豊富

- 手数料が安い

- 使い勝手が良い

GMOコインのメリット・デメリットはこちらで詳しく解説しています▼

【仮想通貨取引所どこがいい?おすすめランキングTOP6】初心者向けの最強取引所は…!

6.クレカ積立投資を利用してポイントをゲットする

クレジットカードを買い物などで使用すると1%程度のポイントが還元されるものがありますが、実は投資信託の買付時にもクレカを使ってポイントゲットすることができます。

たかがポイントと思われるかもしれませんが、ポイントの積み重ねもサイドFIREへ近づく一つの手段…!取りこぼしのないようにしておきましょう。

ただし、ポイントをゲットできる証券会社とクレカの組み合わせは限られているので注意が必要です。主なものは以下の組み合わせ。

- SBI証券 × 三井住友カード

- 楽天証券 × 楽天カード

- マネックス証券 × マネックスカード

例えば、SBI証券でeMAXIS Slimなどの投資信託を積立する際に、三井住友ゴールドナンバーレスを使うと、月5万円まで1%のVポイントが付きます。

つまり、MAXの月5万円で500ポイント、年間にすると6000ポイントです。積立は長期間、実施していくため、例えば10年であれば6万ポイント、20年であれば12万ポイントにもなります。

三井住友ゴールドナンバーレスは5,500円の年会費がかかりますが、年間100万円を利用すると翌年以降の年会費が永年無料になります。年間100万円は利用できないという方は、三井住友ナンバーレスで 月5万円まで0.5%のVポイントを獲得するのがおすすめです。

SBI証券の積立におすすめな 三井住友ゴールドナンバーレスについて詳しくはこちらでまとめています▼

【SBI証券でクレカ積立をするメリット&デメリット】おすすめクレカは三井住友カード!

7.サイドFIREに向けた投資方針と投資先を決める

【4.サイドFIREに必要な積立額と期間を計算する】の項目で、サイドFIREに必要な期間を算出する際に運用利回りを5%と仮定しました。

そこで、実際に運用利回り5%を目指す投資先を選びます。

この投資先選びが難しい…!

投資先が決められず、投資に躊躇している方も多いはずです。

そんな方におすすめなのは、以下、圧倒的な人気を誇る米国株または全世界株の投資信託です。

それぞれの投資信託がおすすめな理由は以下の通りです。

- 米国株指数のS&P500は導入された1957年以来、平均10%以上の上昇をしている

- 米国は人口増加を背景に世界TOPクラスの経済を誇る

- 投資信託は配当再投資があるためNISAとの相性がいい

- 全世界に投資することができる

- 米国の割合が約60%で米国の経済成長を期待しながら、他の国にも投資してリスク分散を図ることができる

- 投資信託は配当再投資があるためNISAとの相性がいい

投資信託以外にも、もっといろんな金融商品をポートフォリオに入れて、リスク分散を図ったり、投資を楽しみたいという方は、国内証券会社の米国口座で売買できるETFを使うのがおすすめです。

現在、私も積極的にETFへ投資をしていますが、どのETFを買ったらいいのか分からず、迷った経験があります。よろしければ以下を参考にしてください。

| おすすめETF | |

|---|---|

| 先進国に投資▶ | バンガード FTSE先進国市場(除く米国) ETF(VEA) |

| 新興国に投資▶ | バンガード FTSEエマージングマーケッツETF(VWO) |

| 米国ハイテク株に投資▶ | インベスコ QQQ トラスト シリーズ1 ET(QQQ) |

| 米国株に投資▶ | バンガード トータルストックマーケットETF(VTI) |

| 米国債券に投資▶ | バンガード 米国トータル債券市場ETF (BND) iシェアーズ 米国国債 20年超 ETF(TLT) |

| アフリカ株に投資▶ | ヴァンエック アフリカ ETF(AFK) |

| 中国株に投資▶ | iシェアーズ 中国大型株 ETF(FXI) |

| インド株に投資▶ | ウィズダムツリー インド株収益ファンド(EPI) |

| インドネシア株に投資▶ | iシェアーズ MSCI インドネシア ETF(EIDO) |

| 金に投資▶ | SPDRゴールド ミニシェアーズ トラスト (GLDM) |

| 銀に投資▶ | iシェアーズ シルバー トラスト(SLV) |

| 米国不動産に投資▶ | iシェアーズ 米国不動産 ETF(IYR) |

はじめの一歩を踏み出すことができれば、少しずつ勉強して、買ってみたいと思える銘柄がでてきたときに積立をする銘柄として増やしていけばOKです。

具体的にどのようなポートフォリオにするかは、好みによるところも大きいです。いろんなポートフォリオのパターンを紹介しているので興味あればご覧ください▼

【サイドFIREは新NISA制度の活用が必須】おすすめポートフォリオ5選!

8.新NISAを活用する

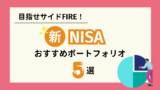

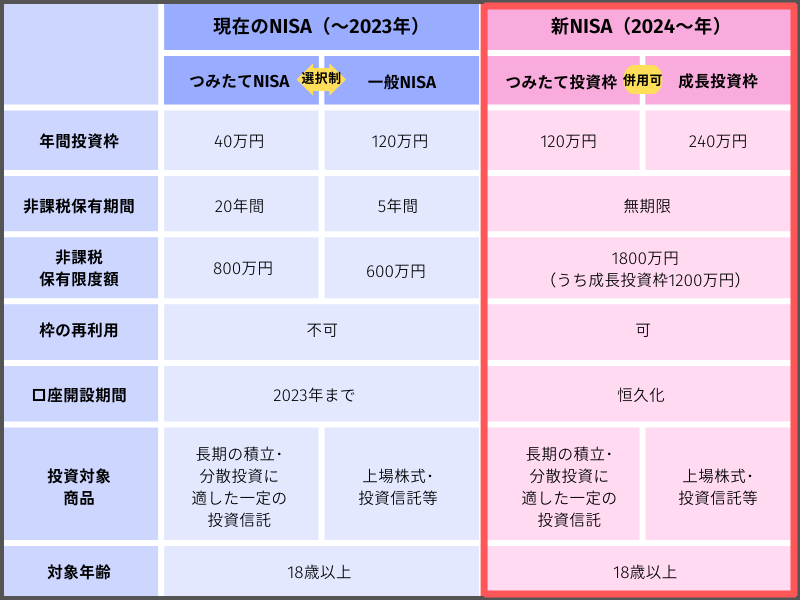

2024年1月からスタートする新NISAは、今までのNISA制度から大幅にバージョンアップし、年間投資枠が360万円、非課税保有限度額が1800万円になります。つまり、毎年360万円投資すると、最短5年で1800万円を非課税で投資できることになります。

これまでのNISA制度で積立NISAをやろうとしたら、年40万円×20年で800万円の投資枠がMAXだったのが、年360万円×5年の1800万円がMAXになる…金額は倍増以上、投資枠を使い切るスピードは比較になりません!

仮に、新NISAに年180万円を入金して10年で1800万円を一杯にでき、年5%のリターンを得ることができれば、10年で2,329万円、さらにそこから入金なしで年5%のリターン&10年間運用すれば3,835万円、さらにさらに入金なしで5%のリターン&10年運用すれば6,316万円。もちろん投資にはリスクもありますが、過去の歴史からすれば実現できる可能性も高いです。

資産を売却するときは、本来なら6316万円から投資額1800万円を差し引いた金額に20%の税金がかかりますが、新NISAは非課税なので税金はゼロ。安心して資産売却ができます。

新NISAの投資枠にできる限り早く積み立ててしまえば、お金のなる木になる可能性があります。

9.長期積立投資の設定をする

投資をする銘柄を決めたら、長期積立投資の設定をします。

例えばSBI証券であれば、投資信託と米国市場のETFは以下のように設定します。

投資信託

- STEP1投信画面で銘柄を選択、買付ボタンを押す

SBI証券の投信の画面に入り、購入したい銘柄を検索して、積立買付ボタンを押します。

![]()

- STEP2金額などを入力し、完了

金額や買付日などの内容を入力していけば、設定完了です。

![]()

SBI証券で投資信託を買い付けるときは、三井住友ゴールドナンバーレスを使うのがおすすめです。

米国市場の商品

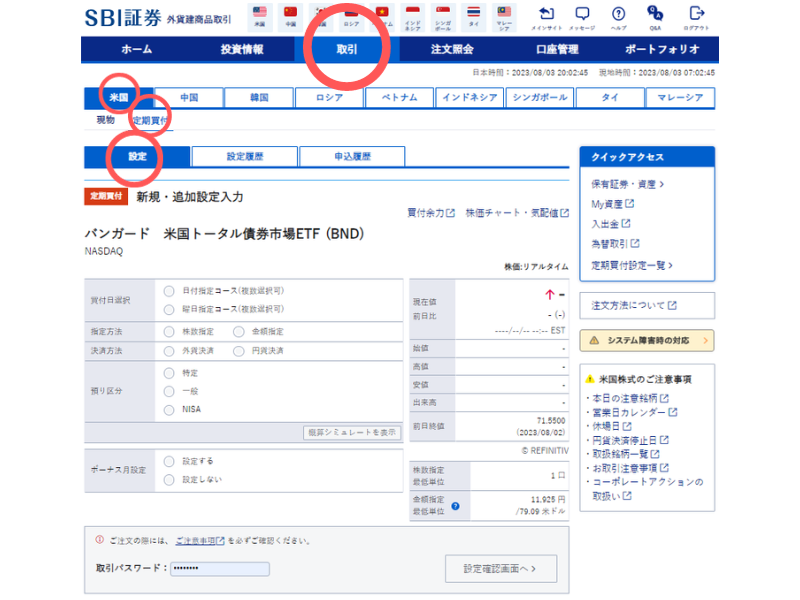

- STEP1外国株式の取引ボタンを押す

ホーム画面右下にある外国株式の取引ボタンを押します。

![]()

- STEP2取引→定期買付→銘柄検索→内容を入力し、完了

外貨建商品取引ページに遷移したら、取引⇒米国→定期買付⇒銘柄検索をします。購入したい株数や買付日などを入力していけば設定完了です。

![]()

10.円からドルに替えて入金する

米国市場の外国株式を購入するときはドルを準備しましょう。

外国株式は円貨決済もできますが、ほとんどの証券会社では1ドルあたり25銭の手数料がかかります。そこでお得な購入方法として、住信SBIネット銀行でドル積立し、積立したドルを使ってSBI証券で外国株式を購入をする方法があります。お得な理由は以下の通り。

- 住信SBIネット銀行は円からドルに替える為替手数料が6銭。さらに、ドル積立を使って円からドルに替えることで3銭になる。さらにさらに、今ならキャンペーンでドル積立の為替手数料が0円に(2023年10月時点)!

- 積立をすることで為替のリスク分散ができる。

キャンペーンがいつまでやるのか分かりませんが、終わったとしてもドル積立なら3銭。ありがたいです。

実際に住信SBIネット銀行とSBI証券を使って米国市場の外国株式を購入する手順は以下を参考にしてください。

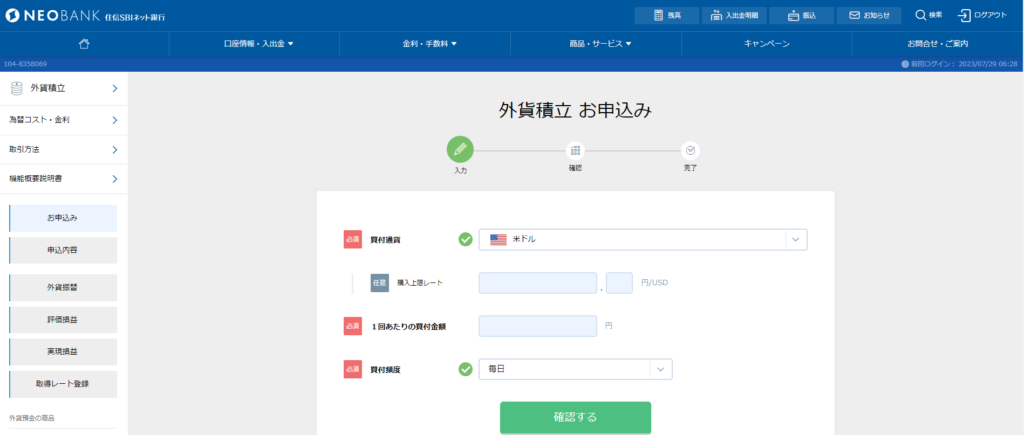

- STEP1住信SBIネット銀行でドルを積み立てる

ホーム画面→外貨預金→外貨積立→お申込みに進むと以下の画面になるので、買付金額や買付頻度を選択していきます。

![]()

- STEP2住信SBIでネット銀行で購入したドルをSBI証券の口座に移す

SBI証券のホーム画面→入出金・為替→外貨入金を選択すると以下の画面になるので、振込金額などを入力していけばSBI証券の口座にドルが入金されます。このドルで、いよいよ積立設定した商品を購入することができます。

![]()

11.入金力を高める

積立投資をする設定ができたら、入金力を高めていきます。

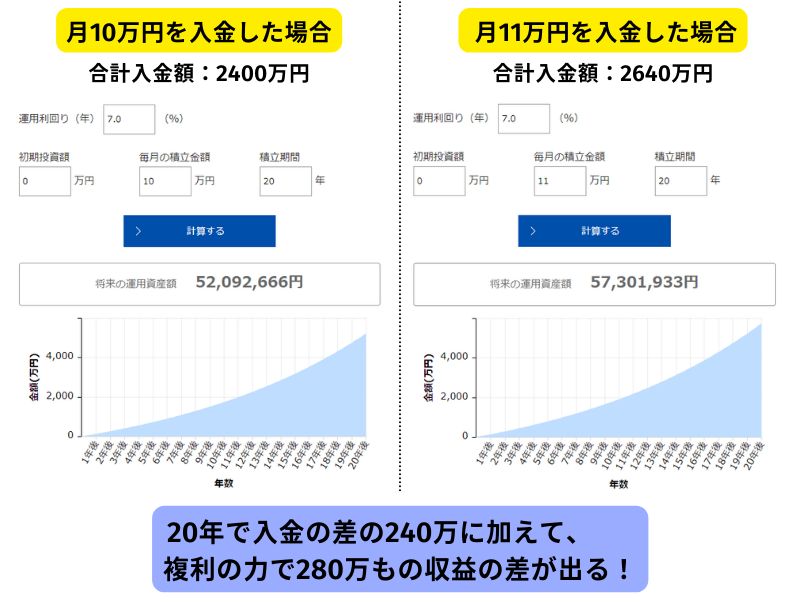

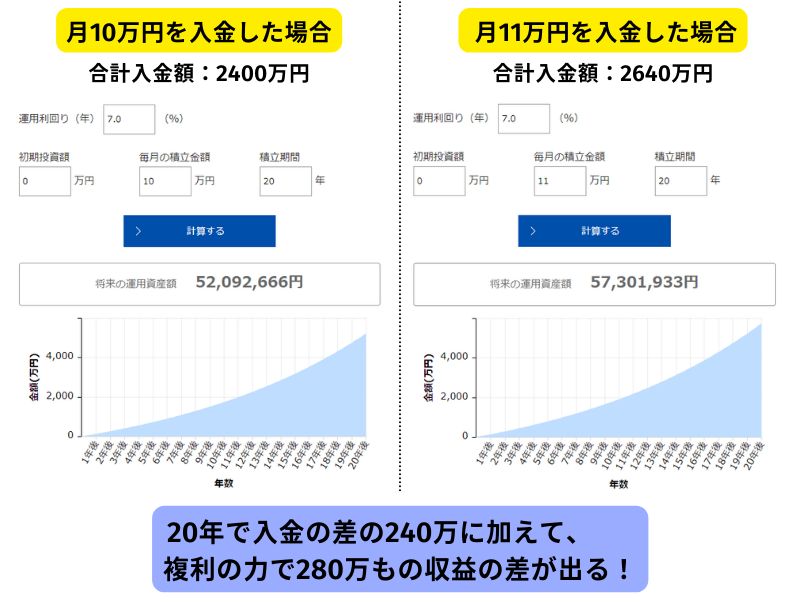

積立投資では月1万円の違いが将来の資産に大きな影響を与えます。

例えば、積立額を月10万円と月11万円の2パターンで、運用利回り7%・運用期間20年での違いをみてみると…最終的に520万円の差になりました。月1万円を20年で240万円を入金することになりますが、長期で運用することで入金したお金が収益を生み出す複利の力が働くため280万円の収益がプラスされました。

つまり、毎月の入金力を高めることがとても重要ということになりますが、その入金力を高めるためには、

- 支出を見直す

- 収入を増やす

ということに取り組むことになります。具体的な内容を紹介していきます。

支出を減らす

入金力を高めるためにまずは支出削減に取り組みます。

支出の見直しは以下の5ステップで行うのがおすすめです。

特に固定費は毎月かかってくる費用のため早く見直すほど、長期的な効果が高まります。例えば、スマホや公共料金など、しっかり見直すことで毎月の入金力が高まります。

また、無駄なお金を使わないことも重要です。以下のような出費はありませんか?

- 無計画な外食

- とりあえずアルコール

- 好きでもないけど買う洋服

- つけっぱなしの電気代

- 何となく吸うタバコ

好きなものや、やりたいことにお金を使うことは問題ないですが、何となくでお金を使ってしまうのはもったいない。

お金を使う前に、本当に必要な出費なのかを考えるようにしましょう。

具体的に支出を見直すポイントはこちらにまとめています▼

【ゼロから100万円を貯める方法5ステップ】サイドFIREへのファーストステップ!

収入を増やす

収入を増やすためには、

- 本業の給料を増やす

- 副業(サイドビジネス)の収入を増やす

- ポイント収入を増やす

などがあります。

ただし、本業の給料を増やすには時間がかかることが多く、不確定要素も大きいです。仕事内容に満足していない場合、そこに取り組むモチベーションもないかもしれません。また、ポイントで稼ぐことは可能ですが、毎月数万と大きく稼ぐことはなかなか難しいです。

そこで、取り組みたいのが副業。

実際にサイドFIREを達成した方たちが取り組んでいる副業としては、以下のようなものがあります。

- ブログ(アフェリエイト)

- WEBライター

- ネットショップ

- youtube

- ハンドメイド

- 専業投資

サイドFIREのために副業に挑戦してみたい!という方は、興味があるものに取り組んでみましょう。

ただし!一朝一夕では収益は出てきません。

私もいくつかのブログを運営しており、今でこそ月数万円ほど稼げるようになりましたが、はじめは全く収益が出ず悪戦苦闘。3年目にしてやっと稼げるようになってきました。

副業のメリットとしてサイドFIREしたとき本業にできる点。

稼ぐハードルは高いですが、続けていれば知識や経験が増えて、稼げるようになります。

自分のやりたいこと、信じた道を突き進みましょう!

サイドFIRE後の仕事について興味がある方はこちらもご覧ください▼

【サイドFIRE後は何する?おすすめの仕事5選】FIRE前にチャレンジできる副業!

11.短期投資にチャレンジしてみる

長期積立投資は、銘柄を設定したら、あとは待つだけ。

とても簡単に始められる一方、銘柄を決めてしまったらあとはやることはありません。

つまらない…もっと取引がしたい…という方は、短期投資をやってみましょう。

自分のよく知った会社の株式や、好きな業界の株式など、好きな会社や業界に投資したりと面白味があります。

一方で、個別株などリスクが高い資産に投資をすると、大暴落のリスクも増えるため、資産の配分が重要になります。

資産運用の大部分を長期投資に入れて、一部を短期投資でやるくらいのイメージがおすすめです。

長期投資:短期投資=8:2くらいを目安にしておけば、短期投資で大暴落を食らっても資産全体としてのダメージは限定的にすることができます。

12.段階的な目標を設定&達成する

はじめはサイドFIREに向けて頑張るぞ!という気持ちで取り組めますが、数か月・数年が経過するとなかなかモチベーションを維持することが難しいこともあります。

そんなときは段階的に目標を作りましょう。まずは100万円、次は300万円、その次は1,000万円…とすることで、目標を目指す→達成して喜ぶという好循環を作ることができます。

実際に私が、100万円、1000万円を達成した方法や、そのときの心境をまとめていますのでご興味あれば合わせてご覧ください▼

【ゼロから100万円を貯める方法5ステップ】サイドFIREへのファーストステップ!

【資産100万円から1000万円に到達するための4ステップ】サイドFIREを見据えた戦略!

14.長期積立投資を辞めない・継続する

長期積立投資を継続すれば、複利の力を効かせることができる!そうすれば、大きく資産を増やせる可能性がある!…頭で理解できていても、長期積立投資をやめてしまう方も多いです。

理由は大きく以下の3つ。

- 相場大暴落による損切り

- 想定外の利益確定

- お金が必要になった

1つずつ解説していきます。

相場大暴落による損切り

長期積立投資をやめてしまう理由として特に多いのが、相場暴落時。

資産が大きく目減りする局面では、恐怖や不安などの感情により、「損切り」という選択を取りたくなります。

株式投資では50%程度の下落の可能性があります。例えば、虎の子の100万円を運用しているときに、50万円になってしまったら…絶望的な恐怖。これ以上、損したくない。という強い気持ちに襲われます。そのストレスに耐え切れずに損切りをしてしまいます。

長期投資はその名の通り、長期間の投資なので、投資対象が大きく上昇することもあれば、大きく下落することもあります。長期的に上昇を見込む銘柄であれば、暴落時は絶好の買いチャンスと考えることが大事です。

また、下落に耐えられない…という方は、リスク許容度を超えた投資をしている可能性があります。リスク許容度とは、どれくらいのマイナスを受け入れることができるか?という目安になりますが、マイナスに耐えられない場合は、投資額を減らす、分散投資をして大きな下落を食らわないポートフォリオを作ることで対策できます。

想定外の利益確定

投資をして利益が出たらとても嬉しいものです。

100万円を投資して20万円の利益がでることもザラにあります(もちろん逆もしかりですが…)。

そんなときに、少し下落して利益が減ると、さらなる下落を恐れて、利益確定。そんなことをしてしまうことがあります。

長期積立投資をする理由に立ち返りましょう。狙うのは短期的な利益ではなく長期的な利益です。利益確定したら、そこで資産運用は終了。また相場が下落したら投資をしようと思っても、さらに上昇していくことももちろんあります。

知っておきたいのは、誰もここから上がるのか?下がるのか?は分からないということ。

長期積立投資をやると決めたら、簡単には利益確定せずに、複利効果を活かす投資をしていくべきです。

お金が必要になった

お金が必要になることはあります。

ライフスタイルの変化や、健康上のトラブルなど、急な出費はつきもの。

そんなときは、潔く利益確定しましょう。

ただし、利確して支払って終わり、ではなく、その後は生活を立て直し、再度入金をできる体制を作っていくことが重要です。

長期積立投資をやめたくなったら、初心に戻って継続する方法がないかをしっかり考えるようにしましょう。

15.サイドFIREにおける注意点

サイドFIREをしたが、また仕事に就くケースも多く、FIRE卒業ともいわれます。

よくある理由が以下の3つ。

- 社会や人とのつながりがなくなり不安になった

- 資産運用に失敗してお金が足りなくなった

- 本業を辞めてから思ったより稼げなかった

サイドFIREをすると良くも悪くもサラリーマンの生活とは大きく変わります。人と会わない生活で孤独になったり、不安を感じたりするケースがあります。

また当然、資産運用の失敗や、事業収入が思ったより稼げないなど、資金不足による要素も大きい。

サイドFIRE後の生活を想像して、リスクを限りなくゼロにして、サイドFIREに踏み切るのが大事ですね。

サイドFIREの後悔や失敗しやすいことをもっと詳しく知りたい方はこちら▼

まとめ

サラリーマンにとってサイドFIREは夢物語ではありません。

過去の私のようにサイドFIREに向けて具体的に何をすればいいの?について模索している方も多いと思い、具体的なステップをまとめました。

サイドFIREってなんだ?どのくらいの資産が必要なんだ?どのような資産運用を行っていけばいいのか?ヒントになる部分があれば嬉しいです。

最後までお読みいただき、ありがとうございます。サイドFIREに向けて一緒に突き進んでいきましょう!