こんにちは、サイドFIREを目指している平凡サラリーマンゆうちゃんです。

ゆうちゃん(@yuchandegozaru)で投資やFIREに関する情報やノウハウを毎日発信していますので、ぜひフォローをお願いします!

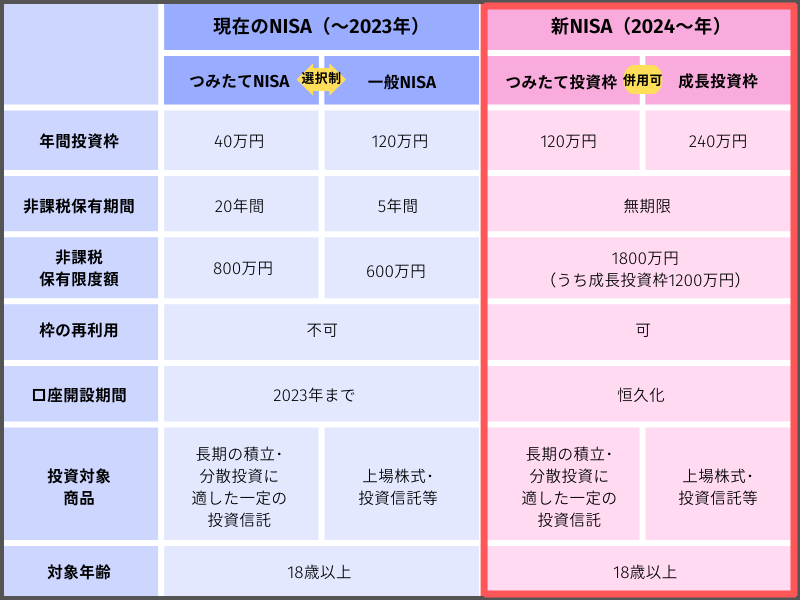

2024年1月スタートの新NISA制度。

従来のNISAから大幅にバージョンアップして、年間投資枠が360万円・非課税保有限度額が1800万円と、資産形成に極めて大きなインパクトを与える制度です。

サイドFIREを目指す者にとって、非課税枠1800万円の活用は必須!

ただ、新NISAはどんな制度で、具体的にどうしたらいいの?という方も多いはず。

今回は、新NISA制度の概要解説、新NISAでおすすめのポートフォリオ5選を紹介していきます。

新NISA制度を上手に活用することでサイドFIREが加速しますので、ぜひご覧ください~!

新NISA制度の概要(旧NISAとの違い)

NISAは少額投資非課税制度といって、株式や投資信託への投資で得られた利益について、一定の期間非課税とする制度のことです。

イギリスのISA(Individual Savings Account=個人貯蓄口座)を参考にした日本版ISA(NipponISA)の略。

本来であれば、個人投資家は投資で得られた利益に対し20.315%の税金を支払わなければなりませんが、「NISA口座」を利用して一定の金額内で投資すれば、その利益には税金がかからなくなります。

NISAは2014年に始まった制度ですが、2024年からは新NISAという新たな制度が始まります。

旧NISAと2024年スタートの新NISAをまとめると以下のようになります。

新NISAは、今までのNISA制度から大幅にバージョンアップし、年間投資枠が360万円、非課税保有限度額が1800万円になります。つまり、毎年360万円投資すると、最短5年で1800万円を非課税で投資できることになります。

これまでのNISA制度の積立NISAだと、年40万円×20年で800万円の投資枠がMAXだったのが、年360万円×5年の1800万円がMAXになる…投資枠の大きさは比較になりません!

ポートフォリオの組み方

ポートフォリオとは、金融資産の組み合わせのことです。

例えば、自分の金融資産を100%としたときに、投資信託50%・日本の個別株式30%・現金20%といった形で金融資産を組み合わせますが、これがポートフォリオです。

投資で資産形成をするには、自分に合ったポートフォリオを組むことがとても重要になってきます。

最適なポートフォリオを組むために、以下の点を確認しておきましょう。

どのような資産に投資をしたいか

ポートフォリオを組むときにもっとも重要なのが、どんな資産に投資をするかです。投資先によって、パフォーマンスが高くなったり、低くなったりするため、慎重に選びましょう。

主な投資先としては以下のようなものがあります(赤字は新NISA投資対象)。

- 株式

- 投資信託

- ETF(上場投資信託)

- 債券

- FX(外国為替証拠金取引)

- 金

- 不動産

- 暗号資産(仮想通貨)

株式

株式投資とは、企業が発行した株式を売買することで、値上がり益や配当などの利益を得る投資方法です。

株価は、企業の業績や景気状況などの影響を受けて常に変動しているため、預貯金とは異なり、大きな利益を期待することができます。しかし反対に、値下がりや企業の倒産リスクもあります。

投資信託

投資信託とは、プロの運用会社が投資家から集めた資金で、投資家に代わって資産運用を行う投資方法です。

株式投資は1社ずつ株を購入するため、集中投資になったり、分散投資をするにしてもある程度の知識や資金が必要だったりしますが、投資信託はあらかじめ複数の投資先がセットになっており、プロを通して少額から分散投資できるため、投資初心者の方にもおすすめです。

また、投資信託の投資先には、日本の株式や債券の他にも、個人では購入できない国の株式も含まれていることもあり、特に最近では、インド株式に投資する投資信託に人気が集まっています。

ETF(上場投資信託)

ETFとは、証券会社に上場している投資信託のことです。

米国市場のETFは、値動きが安定しており、日本の投資信託よりも種類豊富なので、人気があります。

債券

債券とは、借用証書のようなもので、償還日や償還金額などが決められており、株式よりも低リスク低リターンになります。

国が資金調達のために発行する国債や、企業の社債などがあり、外国の債券にも投資することも可能です。中でも米国債券は信用力があり、成長も見込める債券として人気があります。

FX(外国為替証拠金取引)

FXとは、外貨の為替差益で利益を得る投資方法です。

外貨預金も為替差益で利益を得ることができますが、FXでは、レバレッジという預けたお金(証拠金)の何倍もの取引が可能です。

少ないお金でハイリターンを得られる一方、為替が予想と異なる動きをした場合、損失も大きくなるため注意が必要です。

金

金は、世界共通の価値で扱われている資産です。

金は有事の金と呼ばれ、世界景気が悪いときに資金が集まるため、暴落局面でダメージを緩和をしてくれます。近年は、株式に比べて割安水準にあるとされているため、さらなる上昇も期待できます。

不動産

不動産投資とは、利益目的で土地やマンションなどを購入する投資方法です。

不動産を購入するのはそれなりの資金が必要になるため、不動産投資に興味があるけど現物の不動産はリスクが高すぎる…という方には不動産の投資信託やETFに投資するのがおすすめです。

暗号資産(仮想通貨)

暗号資産(仮想通貨)とは、インターネット上でやり取りされる通貨のことで、売買することで利益を得ます。

暗号資産は値動きが激しいため、ハイリスクハイリターン商品になります。

運用期間はどのくらいか

ポートフォリオを組むときは運用期間も想定しておきましょう。

例えば、運用期間が数十年と長い場合は、米国株式の投資信託など割とリスクが高いものに長期積立をして大きな値上がりを期待する投資ができます。

一方で、数年後に教育資金が必要となるなど、運用期間が短い場合は、米国債券のETFなどを組み入れて株式相場が長期低迷する事態に備えるなどの考え方をする必要があります。

リスク許容度を確認する

資産形成といえば米国株式の投資信託という方も多いかもしれませんが、過去のリーマンショックなどの暴落局面では、-50%程度まで下落することもあります。

運用している資金が数十万、数百万とマイナスが出たときに、どの程度まで受け入れられるか…?その度合いのことをリスク許容度といいます。リスク許容度が低い場合は、債券などの安定した投資先の割合を多く組み入れる必要があります。

自身の受け入れられる限度を確認し、最適なポートフォリオを作っていきましょう。

新NISA制度を活用したポートフォリオ【5パターン】

新NISAが資産形成に有益なのは分かったけど、具体的にどんな銘柄にいくら投資をするべきなのか…?

結論としては、人それぞれの状況に合わせたリスクとリターンを考えて資産形成をしていく必要がありますが、初めて投資する場合、何が何だか分からないかと思います。

そこで、ここでは、新NISA制度の非課税枠1800万円のポートフォリオについて6パターンを例にあげていきます。それぞれのおすすめな方や具体的な投資先も紹介しているので、ぜひ新NISA枠を使った資産形成の参考にしてみてください。

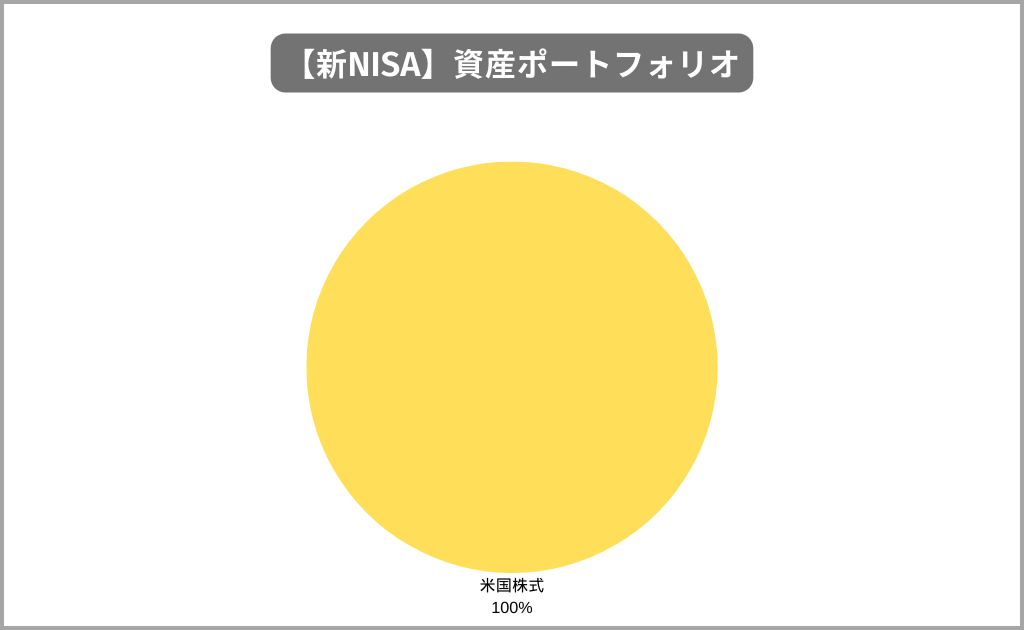

パターン①:米国株式100%

何に投資したらいいんだろう?と迷ったらコレ一択と言っても過言ではありません。

米国株は100年以上右肩上がりを続けており、パフォーマンスの良さは証明されています。また、米国は今後も人口増加が続き、世界の覇権を握り続ける可能性が高いとされているため、有力な投資先です。

とはいっても、米国株一つ一つに投資するのは投資初心者には難易度が高いです。そこでおすすめなのが、米国大型株で構成するS&P500指数に連動することを目指すインデックスファンドです。S&P500指数は、ニューヨーク証券取引所等に上場および登録されている500銘柄で構成されているため、分散投資にもなります。

なかでも、「eMAXIS Slim 米国株式(S&P500)」は業界最低水準の運用コストを目指し続けることを謳っており、確実な売上げや運用実績もあるため、圧倒的人気を誇っています。

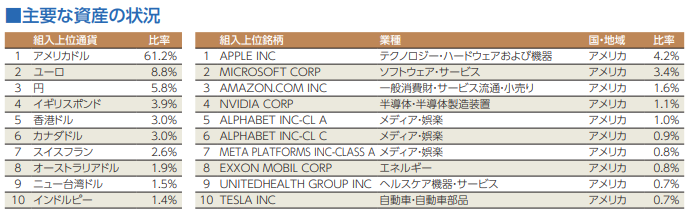

eMAXIS Slim米国株式(S&P500)の資産内訳は以下の通りです。

アップルとマイクロソフトの比率が高めです。値上がりが著しいエヌビディアやバフェット氏率いるバークシャーハザウェイなども上位に組み入れられています。

- 確かな実績があり、今後も成長する米国株に投資したい方

- 分散投資をしたい方

- 米国株指数のS&P500は導入された1957年以来、平均10%以上の上昇をしている

- 米国は人口増加を背景に世界TOPクラスの経済を誇る

- 投資信託は配当再投資があるためNISAとの相性がいい

- コストが安い

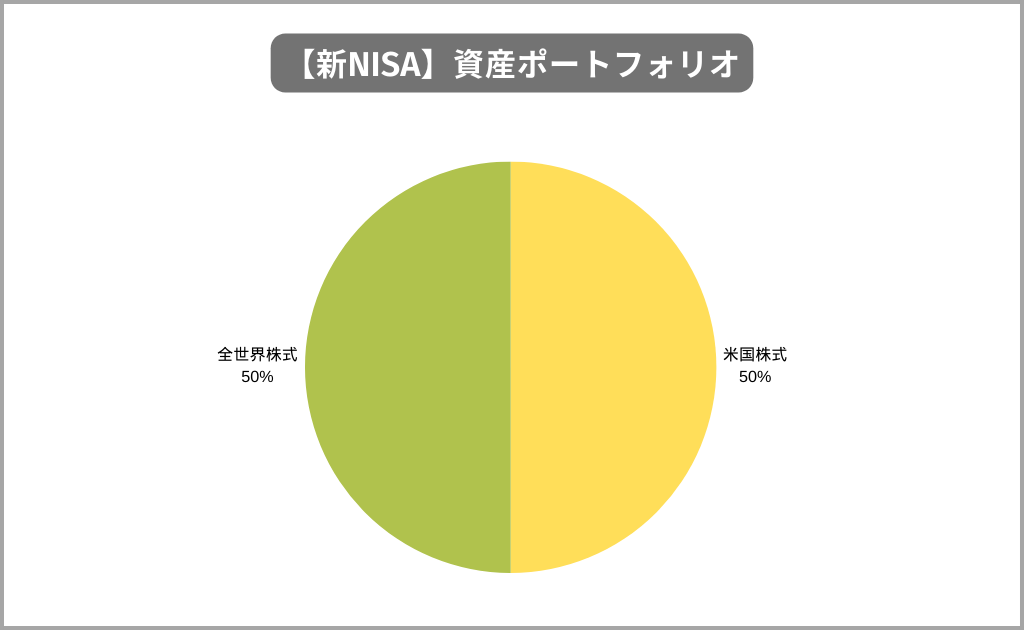

パターン②:米国株式50%・全世界株式50%

米国株式はポートフォリオに入れたいけど、米国株式一本に集中するのは不安…米国に万が一のことがあったら…と心配な方は、ポートフォリオの50%を世界の株式に分散するのがおすすめです。

圧倒的な人気を誇るには、全世界株の投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」です。

オール・カントリーの資産内訳は以下の通りです。

構成全体の60%がアメリカで、上位の個別銘柄は全てアメリカ株です。基本的には米国株式と連動しますが、全体の40%がアメリカ以外に投資されているので、その分、リスク分散を図ることができます。

- 全世界丸ごとに投資したい方

- リスク分散をしたい方

- 全世界に投資することができる

- 米国の割合が約60%で米国の経済成長を期待しながら、他の国にも投資してリスク分散を図ることができる

- 投資信託は配当再投資があるためNISAとの相性がいい

- コストが安い

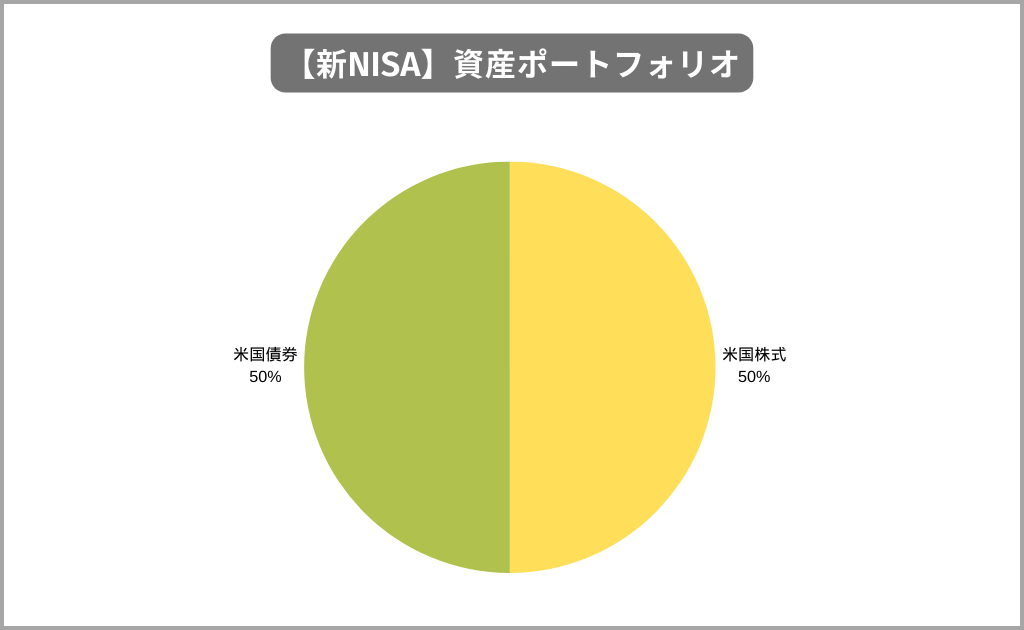

パターン③:米国株式50%・米国債券50%

株式ばかりだとリーマンショック級の暴落がきたときの-50%超は耐えられない…という方は、ポートフォリオの一部を米国債券にするのがおすすめです。

米国債券は発行元が米国なので、株式に比べて信用力が高く、経済にショックが起きたときに株式ほど大きく下落しないというメリットがあります。仮に、株式相場が暴落したときは、米国債券を売って米国株式を買ってリバランスをすることでリターンを高めることができます。

圧倒的な信用力を誇るETF(上場投資信託)は、「バンガード 米国トータル債券市場ETF(BND)」です。

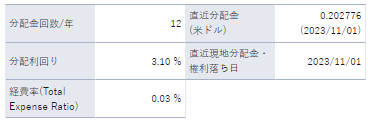

バンガード 米国トータル債券市場ETF(BND)の資産内訳とコスト等は以下の通りです。

格付けの高い債券への投資ができるだけでなく、分配利回り3.1%、経費率0.03%と激安のコストでインカムゲインを得ることができます。

とはいえ、米国債ETF BNDのチャートをみてみると、直近15年は横ばいかマイナスの値動きなので米国株のような大きな成長はしません。リーマンショックもコロナショックは-15%程度で耐えられた実績があるため、リスクヘッジとしてポートフォリオにいれることを考えましょう。

また、一番下落しているのは2020-2023年頃の-24%。債券は利上げすると価格が下落する性質があるため、インフレ対策による利上げにより、下落しました。

- リスク分散をしたい方

- 資産のバランスを図りたい方

- 株価暴落時のリスクヘッジになる

- インカムゲイン(分配金)を得ることができる

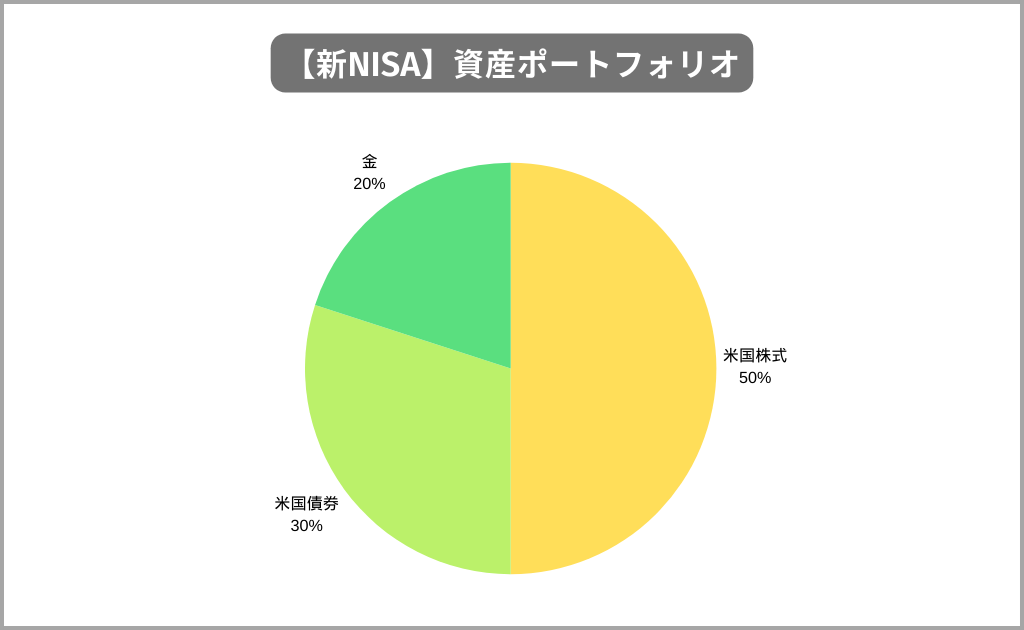

パターン④:米国株50%・米国債券30%・金20%

米国株、米国債券に加えて、コモディティにも投資をしたい!という方は、金への投資がおすすめです。

株式に対してコモディティの割安度を図る指標にコモディティサイクルというものがありますが、現在、コモディティは株式に対してとても割安な水準にあり、長期的な価格上昇を期待することができます。

現物の金は新NISA対象外なため、金への投資はETFや投信を通して間接的に行うことになります。

おすすめのETFは、金との連動性が高く、圧倒的な信用力を誇る「SPDR ゴールド シェア(GLD)」!。

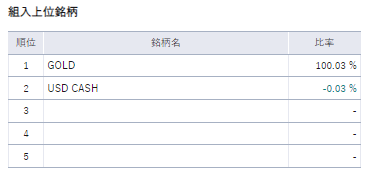

SPDR ゴールド シェア(GLD)の資産内訳とコスト等は以下の通りです。

金への投資は分配金がないのが少し寂しいですが、複利効果の観点からは分配せずに全てが投資に回った状態になるため、理にかなっていると考えることもできます。

GLDのチャートをみてみると、リーマンショックは-34%、コロナショックは-14%となっていて、S&P500と米国債券の間くらいの下落になっています。長期的には上昇しているため、直近15年ほどをみると米国債券よりも上昇してきた実績があります。

GLDは基準価格が高い…という方は、SPDRゴールド ミニシェアーズ トラスト(GLDM)を選ぶのもGOODです。

- リスク分散をしたい方

- 株式よりも割安な金への投資をしてみたい方

- 金価格との連動性が高い

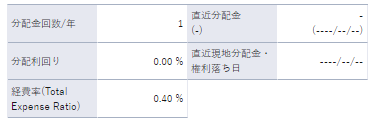

パターン⑤:米国株式70%・インド株式30%

これからの時代は米国以外にも台頭してくる国があるはず…そんなお考えの方はインド・ベトナム・インドネシアあたりを組み入れても面白いです。

とくにインドは人口が世界一(若年層の割合は43%!)で、GDPは2030年に日本を抜いて世界第3位となる予想です。グローバルサウスの盟主であり、とても期待できる国です。

- リスク分散をしたい方

- 世界的に見てもっとも成長が期待できる国に投資したい方

現在日本からインド株を直接購入することはできないため、投資信託かETFに投資することになります。

【投資信託】SBI・iシェアーズ・インド株式インデックス・ファンド(愛称:サクっとインド株式)

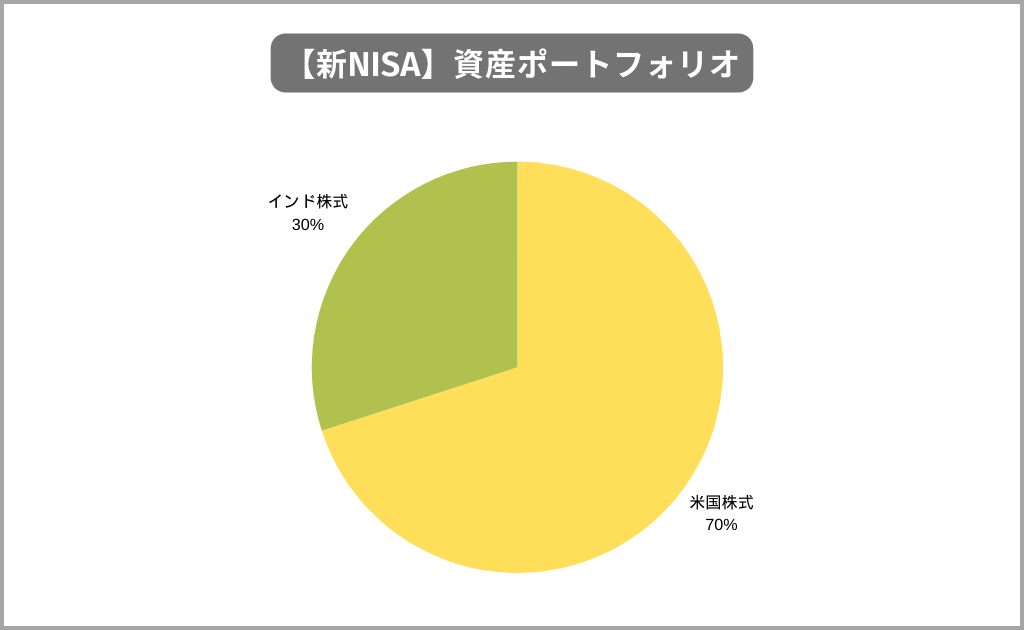

「サクっとインド株式」は、2023年9月から運用開始となった新しいファンドです。本ファンドのベンチマークであるS&P BSE SENSEXインデックスの過去パフォーマンスはこちら▼

経費率0.4638%程度と、他の投資信託やETFよりもコストを抑えることができます。毎年の収益にムラはありますが、今後の成長には期待です。

投資信託にはiFreeNEXTもありますが、NISAに対応していません。

- コストが安く、サクッと購入できる

【ETF】ウィズダムツリー インド株収益ファンド(EPI)

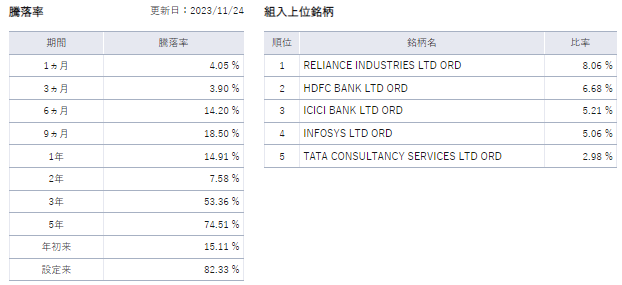

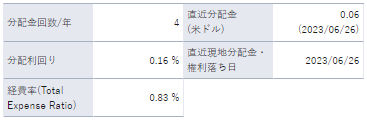

ETFで投資をするなら「ウィズダムツリー インド株収益ファンド(EPI)」。ウィズダムツリー インド株収益ファンド(EPI)の資産内訳とコスト等は以下の通りです。

ETFの中でも預かり資産が大きく値動きは安定しています。

ただし、経費率0.83%、分配利回り0.16%と少しコストがかかる印象です。

また、インドへ投資するリスクとして、高成長に伴うインフレによる円高ルピー安による為替リスクも気にしておく必要があります。

- インドに特化したファンドの中でも規模が大きい

- 流動性が高い

番外編①:ポートフォリオに仮想通貨を組み入れる(新NISA対象外)

分散投資は値動きが安定過ぎてワクワク感に欠ける…つまらない…そんな方は、仮想通貨をポートフォリオに入れてみましょう。

ただし、仮想通貨は新NISAで投資することができませんので、新NISAの枠外で投資をすることになる点をふまえて、投資するかどうかを判断してください。

仮想通貨は株式よりも値動きが激しいため、ポートフォリオの数%が推奨されていますが、個人的には10%ほど入れても面白いと思います。

私は仮想通貨の割合を20%としています!スリリングで面白い…!

仮想通貨はいろんな種類がありますが、やはり「ビットコイン」は時価総額が1番大きく、仮想通貨の中では値動きも抑えられているため、仮想通貨デビューにおすすめです。

ビットコインのチャートをみると、過去には-80%級の暴落が何度かある点に注意です。一方で、取引開始から10年もしないうちに100倍以上の値上がりをしており、直近1年でみても150%近くの上昇。魅力を感じてしまいます。

- リスク分散をする中で、一部積極投資をしたい方値動きを楽しみたい方

- 金価格との連動性が高い

仮想通貨やってみたいけど、どの取引所がおすすめ?という方はこちらもご覧ください▼

【仮想通貨取引所どこがいい?おすすめランキングTOP6】初心者向けの最強取引所は…!

番外編②:おすすめETF

米国株、米国債券、金、インド株以外にもおすすめの投資先はいろいろあります。

投資を続けていると、後進国に投資が面白そうだな~不動産セクターも持ちたいな~などいろんな想いがでてきます。

そんなとき、投資するのにおすすめなETFは以下です。参考になれば嬉しいです。

| おすすめETF | |

|---|---|

| 先進国に投資▶ | バンガード FTSE先進国市場(除く米国) ETF(VEA) |

| 新興国に投資▶ | バンガード FTSEエマージングマーケッツETF(VWO) |

| 米国ハイテク株に投資▶ | インベスコ QQQ トラスト シリーズ1 ET(QQQ) |

| 米国株に投資▶ | バンガード トータルストックマーケットETF(VTI) |

| 米国債券に投資▶ | バンガード 米国トータル債券市場ETF (BND) iシェアーズ 米国国債 20年超 ETF(TLT) |

| アフリカ株に投資▶ | ヴァンエック アフリカ ETF(AFK) |

| 中国株に投資▶ | iシェアーズ 中国大型株 ETF(FXI) |

| インド株に投資▶ | ウィズダムツリー インド株収益ファンド(EPI) |

| インドネシア株に投資▶ | iシェアーズ MSCI インドネシア ETF(EIDO) |

| 金に投資▶ | SPDRゴールド ミニシェアーズ トラスト (GLDM) |

| 銀に投資▶ | iシェアーズ シルバー トラスト(SLV) |

| 米国不動産に投資▶ | iシェアーズ 米国不動産 ETF(IYR) |

まとめ

新NISA制度の非課税枠1800万円のインパクトは極めて大きいです。

仮に1800万円を埋めて、複利効果でどんどん資産を膨らまし、いつか売却をしても利益に対して課税されないため、そのまま収入とすることができます。

サイドFIREを目指すには、最大の武器になります。

新NISA制度の非課税枠で、何を購入するか?のヒントになれば嬉しいです。

サイドFIREが気になる!目指したい!という方はサイドFIREをする方法をぜひご覧ください▼

【子持ちサラリーマンがサイドFIREを達成するロードマップ】具体的な15の手順!

最後までお読みいただき、ありがとうございました。目指せサイドFIRE!!