こんにちは、ゆうちゃんです。

今回は、【2021年4月まとめ】米国ETFの長期積立投資の結果は?今後の方針!(米国・インド・中国・金・銀・債券など)についてお話します。

私は2020年7月31日から米国ETF投資を始めました。現在の評価額は80.6万円分ほどとなっています。

以下、米国ETFを長期積立投資をする理由です。

①米国ETFを通して世界中の資産に投資をすることで、日本株だけに投資している頃とは比べ物にならないくらい分散投資ができる

②長期的な経済成長を考えたときに、世界の成長市場に投資できるメリットが大きい

米国ETF投資は、国内証券からできますし、ETFは個別株と違いリスク分散がされているので頻繁に乗り換えを検討しなくてもいいので一度設定をしてしまえば手間がかかりません。

お金を増やすことに興味がある人は、やってみることをオススメします。

今回の内容もぜひご参考にしてみて下さい★

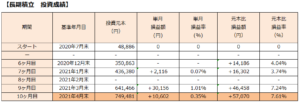

【長期積立】スタートからの投資額とパフォーマンスは?

こちらは米国市場ETF長期積立投資スタートからの投資額とパフォーマンスをまとめた表です。

スタートから10ヵ月目の2021年4月末時点では、投資元本は749,481円、スタートからの収益は+57,070円、となり投資元本に対するパフォーマンスは+7.61%でした。

【長期積立】個別銘柄のパフォーマンスは?

〇外貨建評価額⇒7,407.77USD 円換算806,551円

〇外貨建評価損益⇒+407.07USD(円換算+57,070円)

★利益が出ている銘柄⇒EPIインド株式、FXI中国株式、AFKアフリカ株式、VEA先進国株式、VTI米国株式、VWO新興国株式、SLV銀、GDX金鉱株式、IYR米国不動産

★損失が出ている銘柄⇒EIDOインドネシア株式、GLDM金、BND米国債、SPCE

上値が重い印象ですが、長期積立投資は淡々と積み立てていくだけです。

【長期積立】投資中13銘柄の概要

株式 8銘柄

目的:アフリカ全体に投資する

経費率:0.78%

分配利回り:3.78%

一言:経費率は若干高いですが分配利回りも高いです。経済成長が有望なアフリカへ投資できます。

目的:インドネシア株に投資する

経費率:0.59%

分配利回り:1.41%

一言:中国、インド、アメリカに次ぐ人口規模です。経済成長に伴う株価上昇に期待。

経費率:0.83%

分配利回り:0.75%

目的:インド株式に投資する

経費率:0.74%

分配利回り:1.94%

目的:中国株式に投資する

経費率:0.51%

分配利回り:0.56%

目的:金鉱業を主たる事業とする世界中の上場企業へ投資する

経費率:0.05%

分配利回り:1.97%

目的:米国以外の先進国に投資する

経費率:0.03%

分配利回り:1.38%

目的:米国株式に投資する

経費率:0.10%

分配利回り:1.76%

目的:中国をメインとした新興国に投資する

債券 1銘柄

目的:米国の債券市場に投資する

経費率:0.04%

分配利回り:2.24%

一言:ボラティリティが少ないため現金に近い感覚で保有。分配金利回りも2.3%ほどあり楽しみ。

コモディティ 2銘柄

経費率:0.18%

分配利回り:0.00%

目的:金に投資する

経費率:0.50%

分配利回り:0.00%

目的:銀に投資する

不動産 1銘柄

経費率:0.42%

分配利回り:2.41%

目的:米国不動産に投資する

テーマ 1銘柄

経費率:0.00%

分配利回り:0.00%

目的:個人や研究者に人間の宇宙飛行サービスを提供する航空宇宙会社に投資する

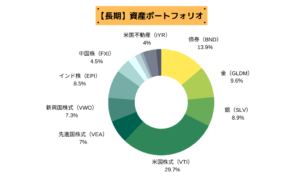

【長期積立】ポートフォリオ

2021年4月末時点、長期積立投資におけるポートフォリオは上図のようになっています。

全体としては、株式63.6%、債券13.9%、コモディティ18.5%、不動産4.0%です。

およそ、債券20%、コモディティ20%、株式60%の比率になるように運用する方針でスタートしています。不動産も組み入れをしましたので、債券20%、コモディティ20%、株式55%、不動産5%としていきます。

比率が大きく変わらないように債券と金銀を少し多めに買って調整します。

【長期積立】今後の方針

以下、4つの方針にそって投資していきます。

2021年は月10万円を目安に積立をする(積立額を8万から10万へ修正)

スタート時の債券20%、コモディティ20%、株式55%、不動産5%の割合を目安とする(株式60%⇒55%、不動産0%⇒5%)

ETF銘柄のうち基準価格が下落したものは買い増しを検討する

⇒目安は直近高値から50%下落したときには通常買付口数の2倍に買い増しする等

各ETFにおいて10年後に伸びていると思えなければ売却してETFの乗り換えを検討する

おすすめ証券会社

個別株式や米国株式をやってみようという方はSBI証券がオススメです!

私もメインで利用しています!

アプリの使いやすさや見やすさ、手数料、IPO申込、米国株式の定期購入設定ができる点など、総じて満足しています。特にこれから始められる方はとてもオススメです!

新しく投資を始める方、今の証券会社に満足していない方は、ぜひこちらからどうぞ! ↓↓

最後に

長期的に伸びると考えている米国ETFを中心に投資をしてパフォーマンスを検証していきます。

また、その内容をブログで公開することで、どういった銘柄を選べばいいか分からない、何か良い銘柄はないかなと探している、方々の情報源になりたいと考えています。

引続き長期積立投資を継続して評価額1億円を目指します!!今後の相場暴落タイミングで入金を増やしたり、既に投資している銘柄もチャンスがあれば投資額を増やしていきます。

Twitterでも情報発信していますのでぜひフォローをお願いします~!!

Follow @yuchandegozaru