こんにちは、ゆうちゃんです。

【筆者プロフィール】

基本情報 :30代/サラリーマン/子ども2人

投資スタイル:サラリーマンと兼業

投資経験 :投資経験12年/メガバンクに5年間在籍

2020年4月10日に短期投資&2020年7月31日に長期投資を本格スタート

⇒現在の投資額1131万円(内、利益231万円)

一言 :家計の大半を投資に回しているので負けるわけにはいきません!!!

今回は、【2023年5月まとめ】短期投資と長期投資で目指せ1億円!現在1131万円!についてお話します。

2023年4月に1000万円に到達して、6月の超加速により1100万円を即越えできました!

短期投資 6月まとめ:仮想通貨と小型株が爆上げ!

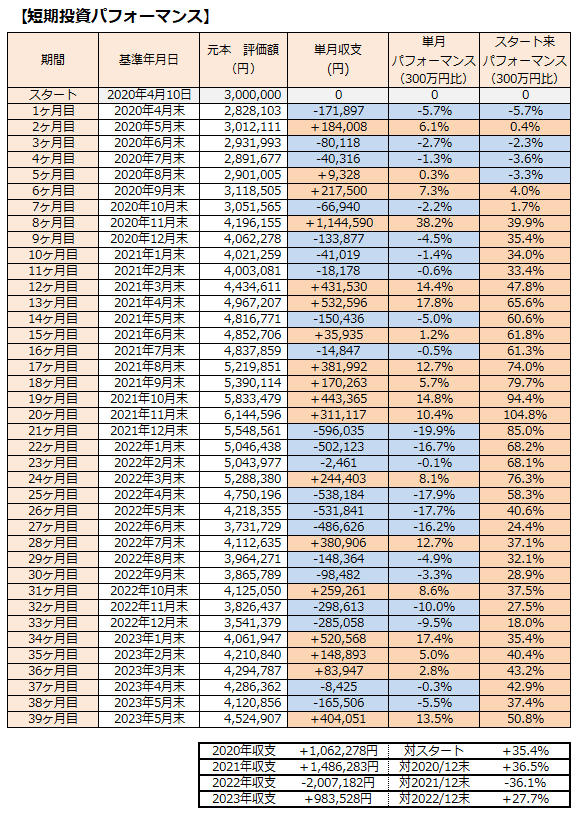

【短期投資】スタートからのパフォーマンス

筆者作成

短期投資における2023年6月単月の収支は+404,051円。全てが上昇する1ヶ月でした。

元本は300万円でスタートして39ヶ月で4,524,907円となりました。

本ブログスタートからの収支は+1,524,907円(元手300万円比+50.8%)です。

【2023年6月】単月収支+404,051円の内訳

日本株 +130737円

仮想通貨 +273,314円

【2023年6月末】資産状況

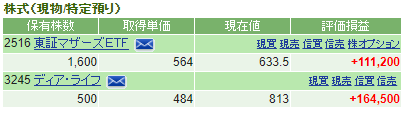

日本株

【2023年5月末 保有銘柄 含み損益】 +275,700円

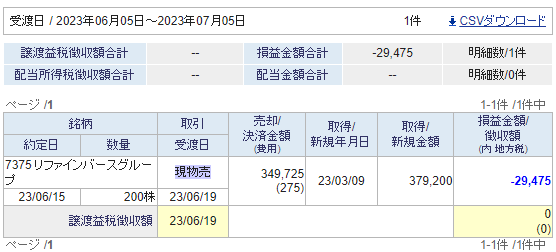

【2023年5月中に損益確定+配当】 -29,475円

7375リファインバースは予想に反する動きでしたので損切しました。密かに爆益を狙ってましたが残念…!

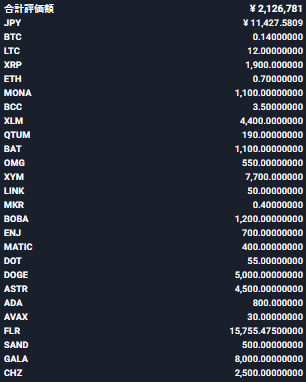

仮想通貨

【2023年6月末 仮想通貨】 先月末比+272,753円

ビットコインキャッシュが10日間ほどで+200%超となりました。アルトコインはSECが規制を強めているはずですが…

長期投資まとめ:6月は米国市場も絶好調!

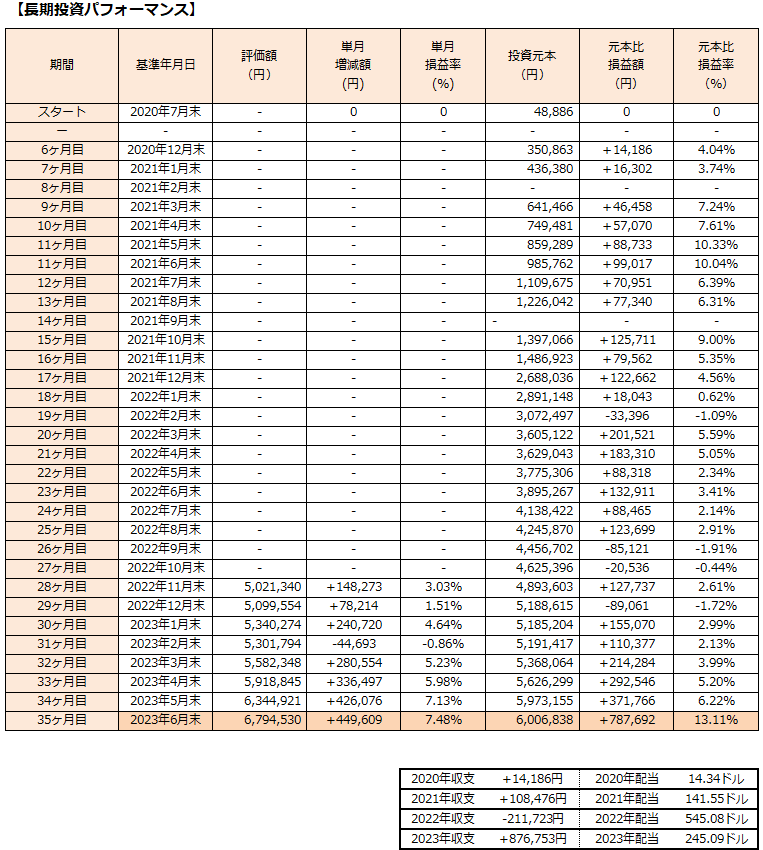

【長期投資】スタートからの投資元本とパフォーマンス

筆者作成

2023年6月末時点で、投資評価額は6,794,530円、スタートからの収益は+787,692円、となり投資元本に対するパフォーマンスは+13.11%となりました。投資額が大きくなってきて数パーセントでも大きく動くのでドキドキです。

【長期投資】個別銘柄のパフォーマンス

現在、夫婦のNISA口座で、計18銘柄に分散積立投資をしています。

【口座①】

【口座②】

【評価額:口座①②の保有株+ドル預金】 6,794,530円

【投資損益:口座①②保有株+過去確定損益】 +787,692円

・保有銘柄 +698,691円

・過去利益確定+89,001円

⇒TWTR(イーロンマスク氏が買収)

利益 89,001円 (320.44USD)/ 取得156,829円 (1347.26USD)/売却245,830円 ( 1,664.70USD)

【投資額:口座①②の保有株+ドル預金-投資損益】6,006,838円

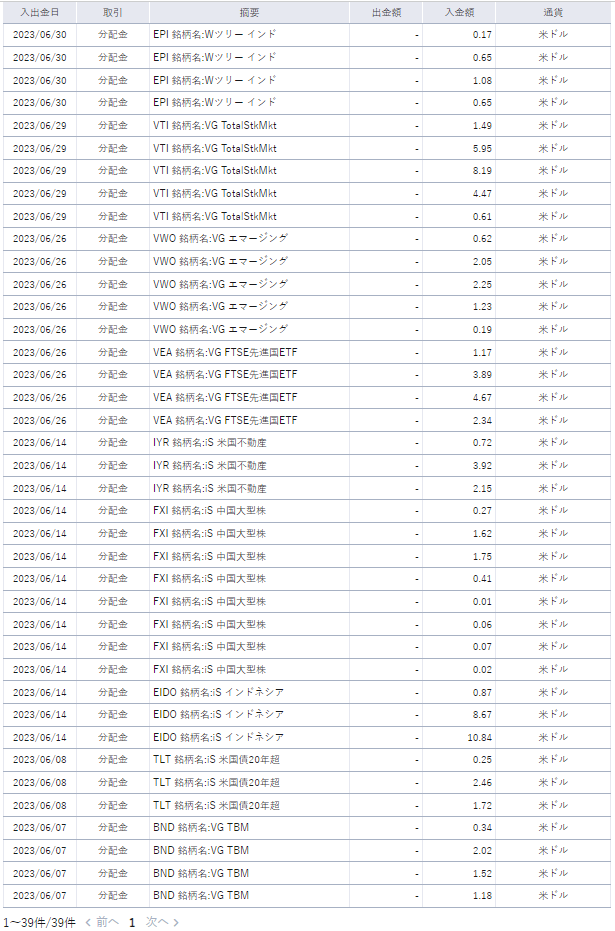

【長期投資】配当金

【口座①】

【口座②】

6月単月の配当金は122.46ドルでした。2023年の配当合計は 245.09ドルです。

昨年はEPIから60ドル以上の分配金がありましたが、今年は2ドルちょっとの謎。

目標とする配当額は年間10万円!今年は達成したい!

【長期積立】投資中18銘柄の概要

米国株に投資をするVTIを軸にして、米国債券、先進国や新興国の株式、金や銀などに分散投資をしています。長期で考えたときに米国株だけの投資はリスクがあると感じるため分散投資をしています。

株式 10銘柄

AFK(ヴァンエックベクトルアフリカETF)

経費率:0.78%

分配利回り:3.64%

分配タイミング:年1回/12月

目的:アフリカ全体に投資する

CWEB(Direxionデイリー中ネット指数株ブル2倍ETF)

経費率:0.89%

分配タイミング:-

目的:中国ハイテク株に2倍レバレッジで投資する

EIDO(iシェアーズMSCIインドネシアETF)

経費率:0.59%

分配利回り:1.48%

分配タイミング:年2回/6月・12月

目的:インドネシア株に投資する

EPI(ウィズダムツリーインド株収益ファンドETF)

経費率:0.83%

分配利回り:7.6%

分配タイミング:年4回/3月・6月・9月・12月

目的:インド株式に投資する

FXI(iシェアーズ 中国大型株ETF)

経費率:0.74%

分配利回り:2.00%

分配タイミング:年2回/6月・12月

目的:中国株式に投資する

GDX(ヴァンエックベクトル金鉱株ETF)

経費率:0.51%

分配利回り:0.58%

分配タイミング:年1回/12月

目的:金鉱業を主たる事業とする世界中の上場企業へ投資する

VEA(バンガード FTSE先進国市場(除く米国) ETF)

経費率:0.05%

分配利回り:2.42%

分配タイミング:年4回/3月・6月・9月・12月

目的:米国以外の先進国に投資する

VTI(バンガード トータルストックマーケットETF)

経費率:0.03%

分配利回り:1.20%

分配タイミング:年4回/3月・6月・9月・12月

目的:米国株式に投資する

VWO(バンガード FTSEエマージングマーケッツETF)

経費率:0.10%

分配利回り:2.04%

分配タイミング:年4回/3月・6月・9月・12月

目的:中国をメインとした新興国に投資する

QQQ(インベスコQQQトラストシリーズ1)

経費率:0.20%

分配利回り:0.42%

分配タイミング:年4回/3月・6月・9月・12月

目的:米国のハイテクセクターに投資する

債券 2銘柄

BND(バンガード米国トータル債券市場ETF)

経費率:0.04%

分配利回り:1.93%

分配タイミング:年12回/毎月

目的:米国の債券市場に投資する

TLT(バンガード米国トータル債券市場ETF)

経費率:0.15%

分配利回り:1.32%

分配タイミング:年12回/毎月

目的:米国の残存期間20年超の長期債券に投資する

コモディティ 2銘柄

GLDM(SPDRゴールド ミニシェアーズ トラスト)

経費率:0.18%

分配利回り:0.00%

分配タイミング:ー

目的:金に投資する

SLV(iシェアーズ シルバー トラスト)

経費率:0.50%

分配利回り:0.00%

分配タイミング:ー

目的:銀に投資する

不動産 1銘柄

IYR(iシェアーズ米国不動産ETF)

経費率:0.42%

分配利回り:1.85%

分配タイミング:年4回/3月・6月・9月・12月

目的:米国不動産に投資する

個別株 3銘柄

SPCE(ヴァージンギャラクティック)

経費率:0.00%

分配利回り:0.00%

分配タイミング:ー

目的:個人や研究者に人間の宇宙飛行サービスを提供する航空宇宙会社に投資する

FB(メタ)

経費率:0.00%

分配利回り:0.00%

分配タイミング:ー

目的:メタ社に投資する

【長期積立】ポートフォリオ (半年に一度確認)

2023年6月末時点の長期積立投資におけるポートフォリオ▼

株式61.3%、債券17.6%、コモディティ12.9%、不動産3.8%、ドル4.4%

長期積立開始当初から株式55%、債券20%、コモディティ20%、不動産5%を目安に運用していますが、直近の株高により株式の割合が増えています。

【長期積立】投資ルール

以下、4つの方針にそって投資していきます。

方針① 投資金額

月10~20万円を目安に積立をする

方針② ポートフォリオ

スタート時の割合:株式55%・債券20%・コモディティ20%・不動産5%を目安とする

方針③ リバランス

ETF銘柄のうち基準価格が下落したものは買い増しを検討する

⇒目安は直近高値から50%下落したときには通常買付口数の2倍に買い増しする等

方針④ 投資銘柄

各銘柄において10年後に伸びていると思えなければ売却して銘柄の乗り換えを検討する

まとめ

投資額は1131万円(前月末比 +85万円 )

2023年6月末時点の投資額は、短期投資452万円、長期投資679万円、計1131万円となりました。2023年5月末比で+85万円となりました。

次の目標である2000万円は遅くても2026年4月末、相場環境次第では前倒しで到達させます!1000万到達の3年後です。

2023年7月の投資方針

仮想通貨方針

数か月、横ばいが続いています。2022年11月のボトムから+90%程度上昇、2021年11月の高値から-50%超とまだまだ割安水準。買い増していきたい理由は、①2022年11月のFTXショック時に大ボリュームでの暴落が大底となっている、 ②2021年11月から2022年10月頃まで続いた長期のダウントレンドから上抜けしている、③2024年に半減期が予定されている。これらを材料にした上昇を見込んでいます。

日本株方針

日経平均は年初来+30%程度と絶好調。バフェットが投資を始めたタイミングで入らなかったのが悔やまれます。

マザーズ指数は年初来+14%程度ですが、2020年10月の高値から-40%の水準で割安感があるので、引続きマザーズ指数に投資していきます。過去、高値をつけた1400ポイントまでのレンジで動いていることを想定して追加をしていきます。

米国株方針

米国株SP500は年初来+16%程度で、過去最高値ブレイクがみえてきました。ダブルボトムで下落に転じないことを願っています。

最後に

短期投資と長期投資で計1億円を稼いでFIREを目指します!

みなさん、2023年7月も頑張りましょう!!